Durante todo el siglo XX y casi el primer tercio del actual nos hemos estado refiriendo al petróleo o crudo como el “oro negro”; incluso muchas veces más valioso que el oro. Ante la crisis de demanda provocada por el COVID 19 y la sobre oferta en el mercado auspiciada por una gran crisis entre la OPEP y Rusia, ahora el único oro que brilla es el metal amarillo al que siempre se vuelve en tiempos de crisis.

Ya sea como valor refugio por desconfianza al riesgo o, como parece suceder en esta crisis, como valor líquido capaz de transformarse en cash a la menor oportunidad, gracias a que está en tendencia alcista de medio y largo plazo con previsiones que apuntan incluso a los 3000$.

¿Oro que esperar?

Trading. Hay que olvidarse de que, como el metal precioso está alcista y hay consenso de manos fuertes respecto a su potencial de subida, no hay más que ponerse largo o comprar una posición en un ETF y ya está. No es así. El lingote no lo regalan.

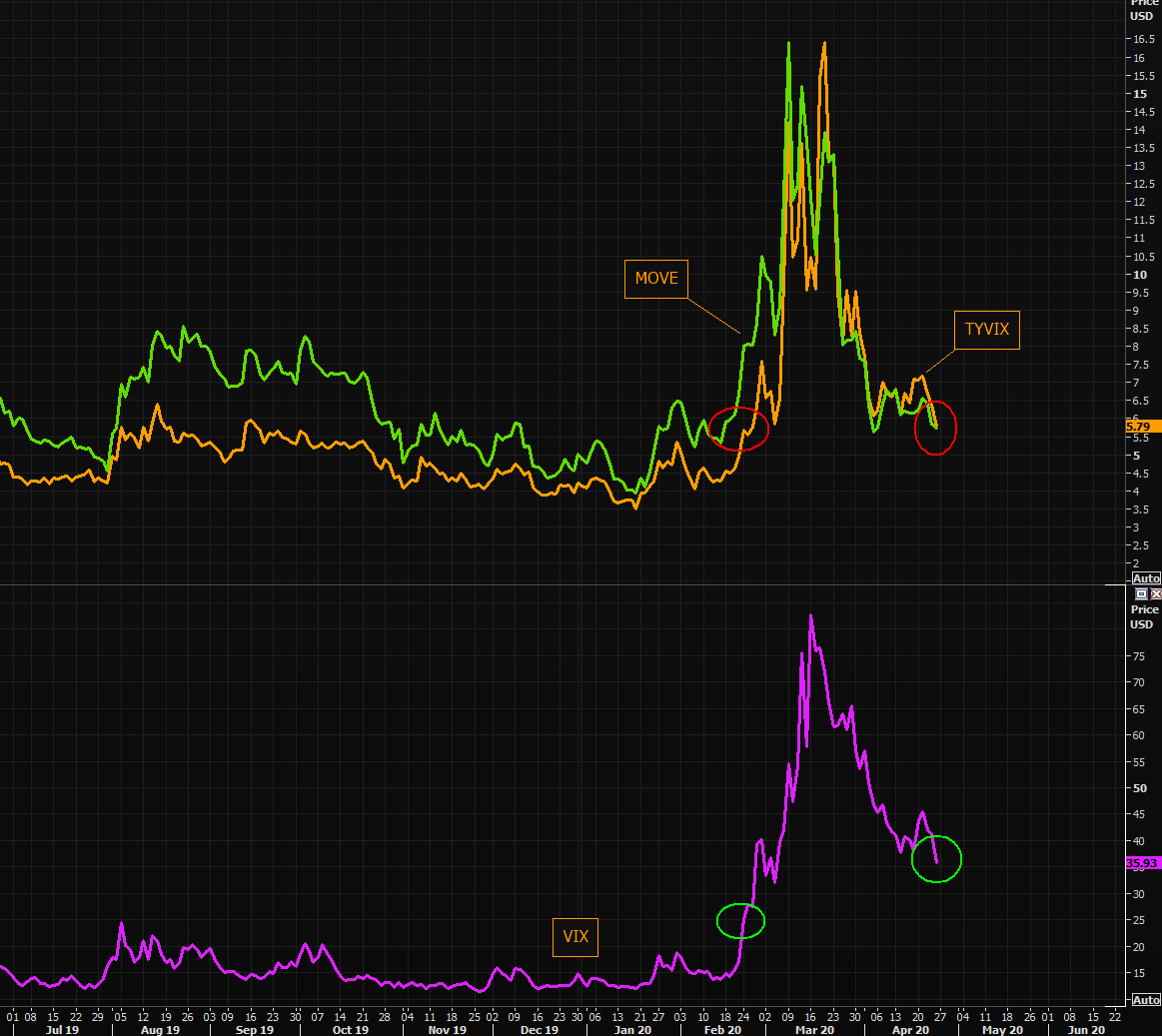

Entre las muchas correlaciones que guarda el oro, destacamos siempre la de los Bonos US ; en este caso correlación inversa con la yield o tipo de interés y correlación positiva – cotizaciones “paralelas” – entre el oro y el precio de los citados bonos.

Sabiendo esto, ayer lunes al ver el gráfico de arriba – que indica caídas de la volatilidad de las yields de bonos – podríamos presuponer un trade largo con XAUUSD. Sin embargo, debido a las subastas de deuda de EEUU que la FED tiene pendientes, resulta que a las dos horas de la apertura de N.Y. el oro se nos cayó en 10 minutos, por debajo del soporte propuesto para esa sesión.

¿Porqué? Debido a un repunte momentáneo de las citadas y dichosas yields o tipos de interés. ¿Entonces? Pues trading, las correlaciones son excelentes para ganar y también para perder mucho, porque al confiar en ellas de manera mecánica se suele tomar más riesgo.

Por ello, tomemos las correlaciones como indicadores adelantados, como indicadores también que nos ayudan a ratificar nuestro análisis previo de precio, pero nunca como set ups automáticos; porque un detalle como el de ayer, mencionado antes, nos puede hacer mucho daño.

Con el petróleo ¿Trading?

También pero menos. Debido al riesgo de caídas abruptas como las de la semana pasada, muchos brokers prohíben directamente su trade a minoristas o toman medidas pidiendo subidas en los márgenes para sus clientes. No es obligatorio operar petróleo; ni ninguna otra commoditie por supuesto (artículo “El mercado de materias primas en trading”).

Por ello, cualquier trader que decida proteger su capital y “pasar” del oro negro y aferrarse al oro amarillo hará bien. Y el que decida lo contrario también; se trata de una cuestión de gestión y actitud ante el riesgo, que sólo puede pasar por la confianza que genera una buena formación y posterior experiencia.

Para los que quieran permanecer en el mercado; tener en cuenta que tras las noticias de ayer respecto a que los futuros USO a corto plazo (1 mes USOil) ya no se negocian hasta los de finales de 2020 e inicios de 2021, el mercado es diferente al que los traders estaban acostumbrados en USOil o WTI. El subyacente – el plazo del subyacente por lo menos – ya no es el mismo. Cuidado con los sistemas que “normalmente” funcionan porque podrían dejar de hacerlo o cuanto menos desajustarse.

Para el Brent, tener en cuenta – los que sigan en el trading – que desaparecido el soporte de 24 $, este se convierte en Resistencia. Y, cualquier repunte alcista no debería ser seguido por nadie. Porque, tal y como publicaba ayer Serenitymarkets, Goldman Sachs afirma que el colapso total de almacenamiento de reservas, no sólo en EEUU, estaría a sólo semanas de distancia.