Ya nos cansamos de escribir – y ustedes de leer – que la situación de los mercados presenta mucha volatilidad e incertidumbre, debido a las noticias cambiantes sobre el Brexit, la guerra comercial y, ahora, el cierre del gobierno USA que va camino de convertirse en el segundo más largo de la historia.

Por ello, cabe recordar uno de los clásicos del trading diario – para operar en velas de hora o diarias y preferiblemente en índices – que consiste en abrir operaciones llamadas long / short en dos mercados correlacionados de forma inversa. De esta forma vamos a conseguir diversificar el riesgo en cuanto a direccionalidad se refiere.

Antes de plantearse cualquier operación, hay que acordarse de mantener la cuenta de trading con margen suficiente. Es decir, como insistimos muchas veces, no hay que tener todo el capital de la cuenta real operando en el mercado, ni tampoco tener el margen en máximos. Porque si es así, tras tener abiertas dos operaciones (lo aconsejable), no podríamos abrir una tercera si se diera la oportunidad en los mercados como vamos a ver a continuación.

S&P 500 y Oro. La oportunidad

La operación long / short abierta ayer aprovechando el análisis técnico del S&P 500 en diario y las noticias que estaban por venir – conversaciones China EEUU, caída de los rendimientos de Bonos 10 years – es típica de mercados indecisos que gozan de buen fondo en la economía como el caso de Estados Unidos.

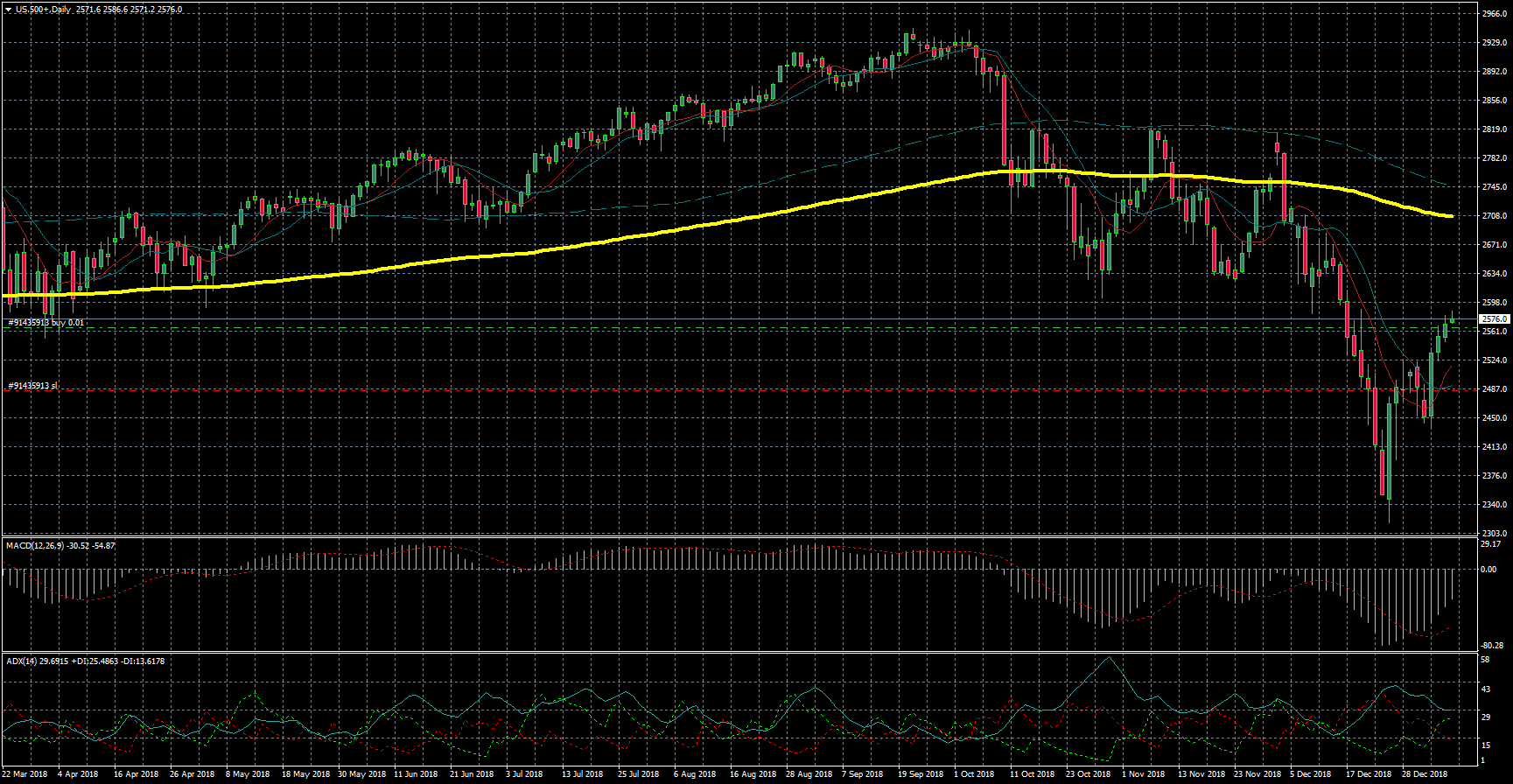

Gráfico S&P500 Diario.

Desde el punto de vista del análisis técnico en el día de ayer veíamos una lectura excelente y alcista del MACD – con línea de señal incluida mostrando suelo redondeado (pueden consultar información sobre este indicador en el artículo “MACD. El oscilador “todoterreno”) – y otra señal alcista como el cruce de MA’s 9 y 14 sesiones que pueden ver en el gráfico. Además, si trazan la directriz bajista del índice que se ha prolongado todo diciembre, verán que hace una semana la cotización rompió la resistencia de dicha directriz. A pesar de la incertidumbre en EEUU se decide entrar alcista con sl holgado por que la vela del VIX – volatilidad inversa a cotización del índice – ayer estaba sin definición clara de sesgo.

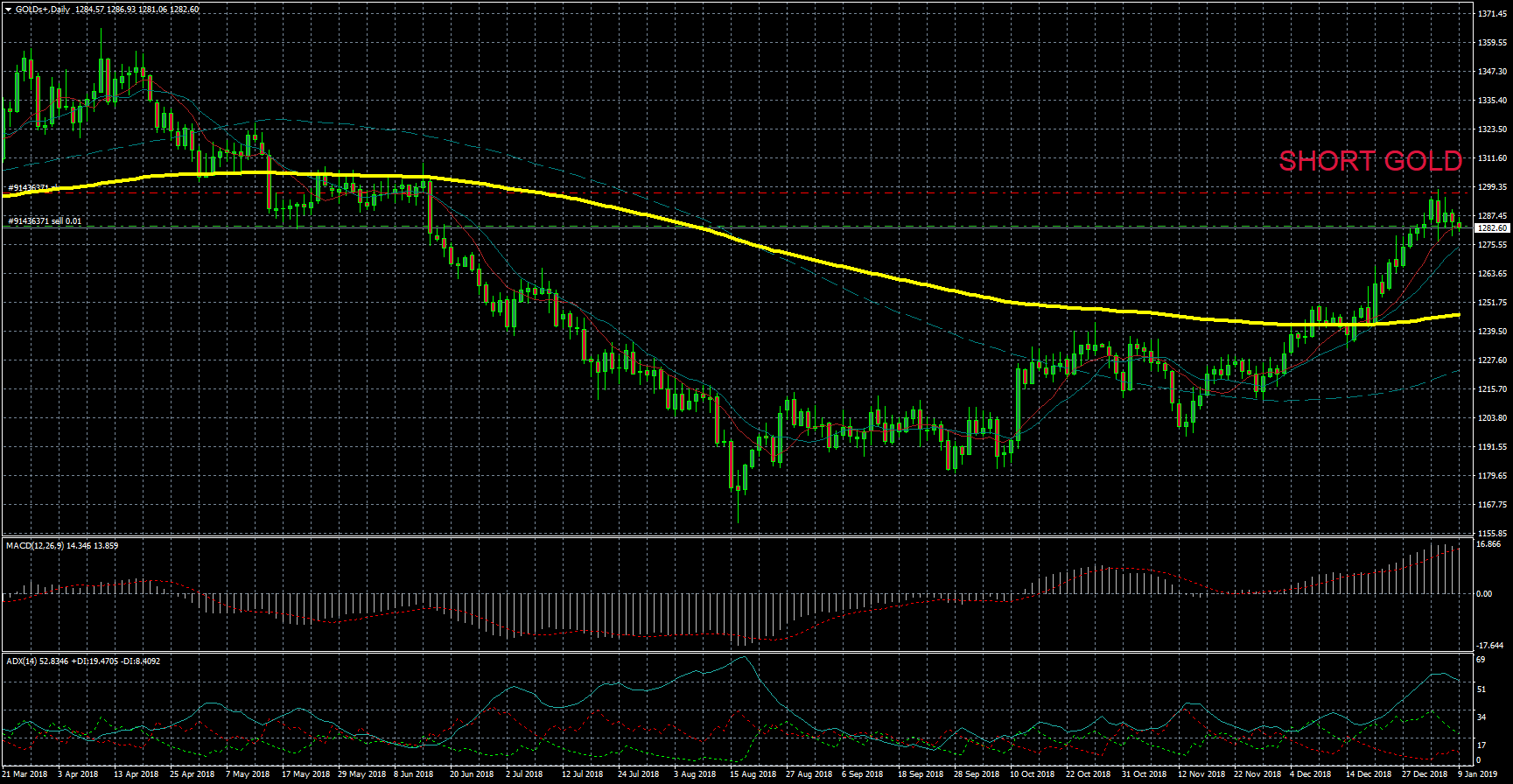

Gráfico Oro Diario.

La entrada en corto en el oro la planteamos como diversificación del riesgo, aprovechando la correlación inversa entre el metal amarillo – valor refugio y aversión al riesgo –y el S&P500 – que representa apetito por el riesgo ante rentabilidad – tomamos una posición en corto, a pesar de que el oro sigue en tendencia alcista, para aprovechar el recorte de la commoditie durante el “mini rally” que apuntaba el índice USA por la mañana de ayer presentando volatilidad (VIX) contenida y futuros 24 h alcistas. Tras el cierre de sesión en N.Y. cerramos la posición con ganancias del oro (para no seguir operando contra tendencia).

¿Qué hacer hoy?

Pendientes de los futuros 24 h del índice para ver, junto con la cotización del VIX, si la subida se prolonga otra sesión más. En el caso de indefinición, lo aconsejable para no incurrir en coste de oportunidad si el S&P500 sigue alcista, sería abrir una cobertura; pero eso habrá que decidirlo en la mañana de hoy miércoles y esperar a la apertura de N.Y. a las 15’30 h.