Entre las innumerables estadísticas relacionadas con la bolsa y los mercados financieros (más características sobre estos en el artículo “Qué son los mercados financieros”), destacan las relacionadas con la estacionalidad. Es decir, se trata de comportamientos de los activos que se relacionan directamente con el calendario. Sólo por el hecho se estar en mes determinado o una estación de año concreta, el mercado tendrá de por sí un sesgo alcista o bajista añadido.

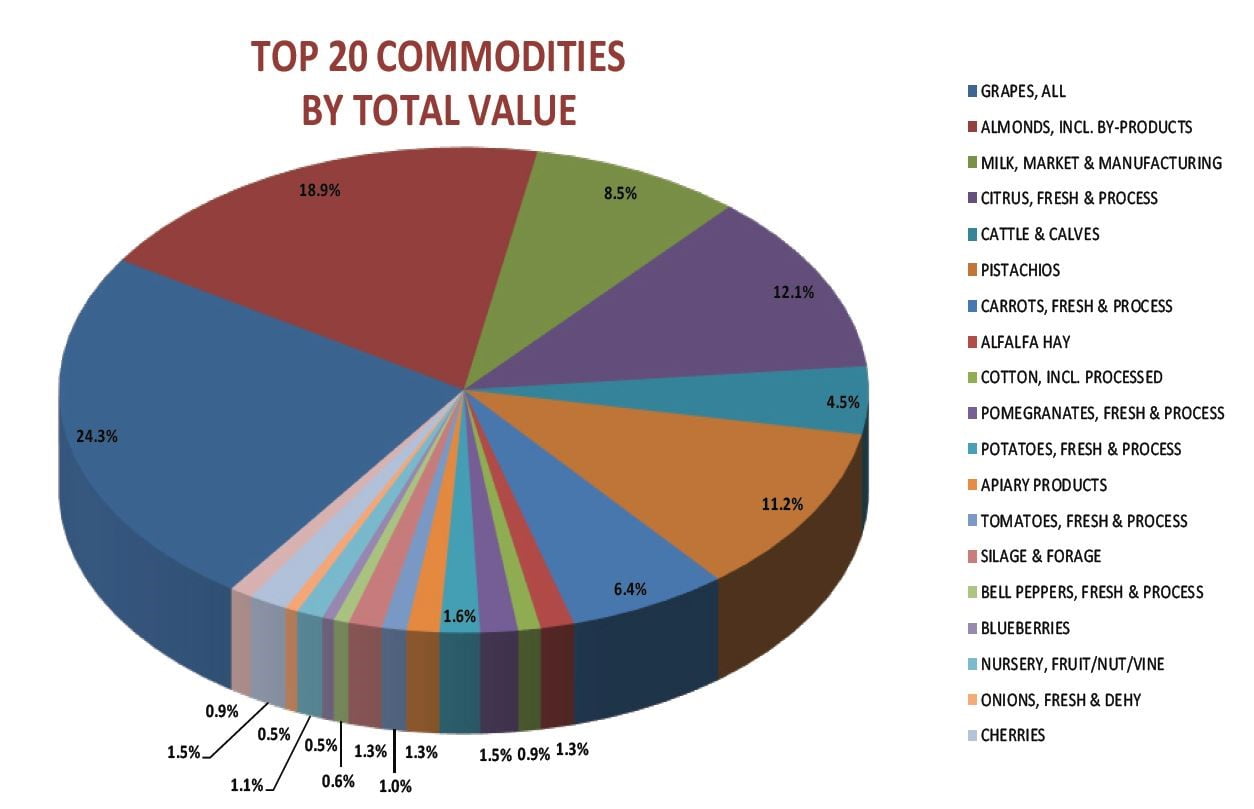

Las estacionalidades más conocidas, y hasta cierto punto las más lógicas, tienen que ver con el mercado de las commodities o materias primas. En el caso de los perecederos, productos agrícolas y ganaderos, están marcadas por las cosechas y por las previsiones que se hacen de estas. Según la cosecha esperada los precios de los futuros serán alcistas o bajistas sí es previsible alguna carestía en los productos cotizados. Por ello, los traders de perecederos – mercado dónde abundan más los llamados commercials que los especuladores – están tanto o más pendientes de las noticias de la meteorología que de los gráficos de los precios y de los spreads entre contratos largos o cortos.

El Estado de California es una pieza importante del mercado de materias primas perecederas que exporta EEUU

Otro mercado en el que las estacionalidades están presentes, es el del petróleo. Hoy en día ya no viene tan influenciada por la estación del año – calor o frío – como por las reservas de crudo que se publican cada semana y marcan el sesgo del Barril de Brent, por ello la volatilidad de los precios se mantiene durante los doce meses del año.

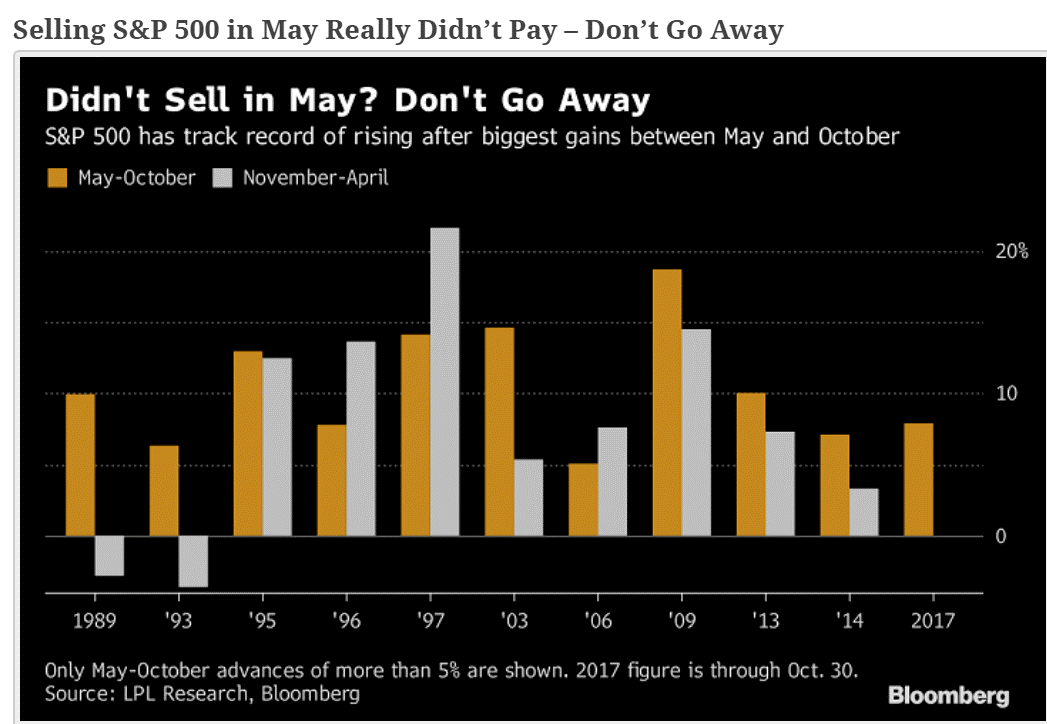

Pero también existen otro tipo de estacionalidades más relacionadas con el carácter de los inversores y de su capacidad para aguantar la tensión en los mercados ante la proximidad de las vacaciones o la euforia de una época especial como la Navidad o Acción de gracias para los estadounidenses. Por eso existe el – algunos años cansino – rally de navidad o el “último” mes alcista del curso bursátil, que se trata de abril. La razón, más de “leyenda urbana”, hace referencia a que en mayo habría que aplicar uno de los refranes o máximas más conocidas de la Bolsa: “In may, sell and go away” (En mayo vende y márchate) pero la realidad menos poética quizás haya que buscarla en que en este mes se produce publicación de resultados, rotaciones de carteras y, en muchos países, coincide con la declaración de impuestos y, por tanto, la declaración también de las plusvalías o ganancias conseguidas con las acciones y dividendos. Aunque, como pueden ver en el siguiente gráfico, también los hay, que no creen en esas tradiciones y las tachan de tópicos que nos pueden hacer perder dinero.

No obstante, si seguimos con los tópicos, refranes y leyendas urbanas, también se dice que las estadísticas están hechas para romperse. Y, durante este curso bursátil (entre septiembre y mayo según la tradición de la bolsa USA) se ha roto una de las más recurrentes: El rally de navidad. No sólo no hubo subida en diciembre, si no que la caída alcanzó hitos históricos; siendo el peor diciembre (2018) desde que se tiene constancia. Por ello este año más que nunca podemos preguntarnos si no será también el año en el que después de un abril alcista le siga un mayo también de largos en las bolsas.

Como siempre acabamos igual. Sí, otra vez va a depender de las conversaciones entre China y EEUU. Porque si abril nos depara máximos históricos en Wall St. (todavía es posible) por qué no un acuerdo en mayo o junio entre Washington y Pekín no podría romper las estadísticas – como en diciembre pasado – y el rally que nos robó la navidad quizás nos lo devuelva el verano.